Финансирование B2B: руководство

Опубликовано: 2022-03-12Благодаря инновациям в области финансовых технологий и кредитных решений финансирование B2B процветает.

У B2B-компаний, желающих получить или даже предоставить эти услуги, никогда не было большего выбора.

Ключевой вопрос для бизнеса сейчас: какой вариант лучше всего подходит вам и/или вашим клиентам?

В этой статье мы рассмотрим различные доступные варианты финансирования B2B и то, как они работают.

Что такое финансирование B2B?

Финансирование B2B — это просто финансирование, доступное для компаний, которые работают в основном с другими предприятиями. Это охватывает традиционные банковские кредиты и ряд различных инструментов финансирования и кредита, предоставляемых альтернативными кредиторами.

Благодаря инновациям в области технологий и регуляторной политики, таким как Open Banking, новые финансовые игроки регулярно появляются как в мире «бизнес-потребитель» (B2C), так и в мире B2B. Компании могут даже напрямую предоставлять своим клиентам финансовые услуги через встроенное финансирование (см. ниже).

В финансировании B2B есть много уникальных особенностей, которые отличают его от финансирования B2C. К ним относятся более высокая стоимость требуемого финансирования и использование финансирования по счетам.

Потребность может возникнуть по разным причинам: финансирование заработной платы, инвестиции в технологии, инвентаризация, страхование или управление денежными потоками.

Традиционные банки против альтернативных кредиторов

В последние годы появилось много новых альтернативных кредиторов.

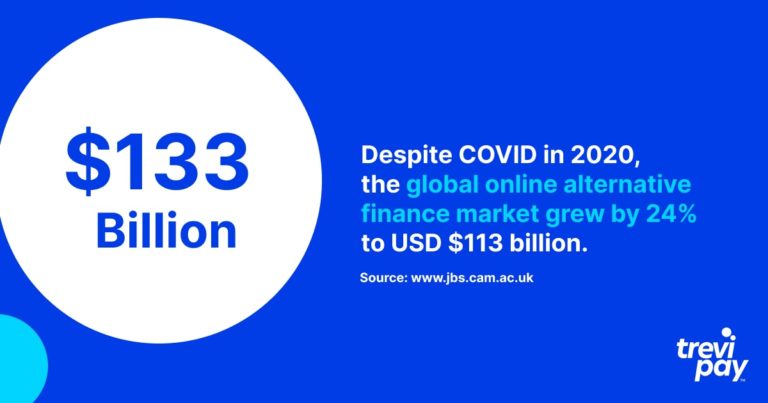

Хотя банки по-прежнему обеспечивают большую часть финансирования бизнеса, доля альтернативных кредиторов на рынке быстро растет: в 2020 году, несмотря на Covid, глобальный рынок онлайн-альтернативного финансирования вырос на 24% до 113 миллиардов долларов США.

Некоторые из описанных ниже форм финансирования бизнеса можно получить в банках и у альтернативных кредиторов.

Преимущества финансирования B2B от альтернативных кредиторов

Каждое решение по финансированию для B2B имеет свои уникальные особенности. Как правило, есть три основных преимущества использования альтернативных кредиторов по сравнению с банками.

Доступ

Заявки на получение бизнес-кредита в банках часто требуют предоставления большого объема вспомогательной информации и длительных процессов для соблюдения строгих правил.

Ожидание одобрения может занять много времени. Для заказчика это может быть проблемой.

Напротив, мир технологий открыл новые альтернативные финансовые услуги для компаний B2B. Они часто более специализированы для B2B, чем те, которые предлагают банки.

Альтернативные кредиторы также часто имеют более высокий уровень одобрения, чем традиционные банки. В январе 2022 года крупные банки одобрили 14,5% кредитов, а мелкие банки — 20,3% , тогда как для альтернативных кредиторов этот показатель составлял 26,3% .

Скорость

Альтернативные кредиторы не только одобряют больше предприятий, но и часто делают это намного быстрее. Они полагаются на различные процессы для банков, чтобы подтвердить решения о финансировании.

Используя онлайн-данные и процессы, они могут действовать быстрее, чем более аналоговые методы, которые по-прежнему предпочитают банки. Например, TreviPay предлагает принятие решений по кредитным линиям на сумму до 250 000 долларов США с помощью автоматизированных процессов всего за 30 секунд .

Гибкость

Прогнозируется, что мировой рынок финансовых технологий будет иметь совокупный годовой темп роста (CAGR) в размере 26,87% в период до 2026 года. Этот рост обусловлен инновациями и, в свою очередь, стимулирует их.

Кроме того, это высококонкурентный рынок, а конкуренция приносит наибольшую пользу клиентам. Гибкие условия оплаты и обновления существующих технологий и процессов быстро становятся нормой.

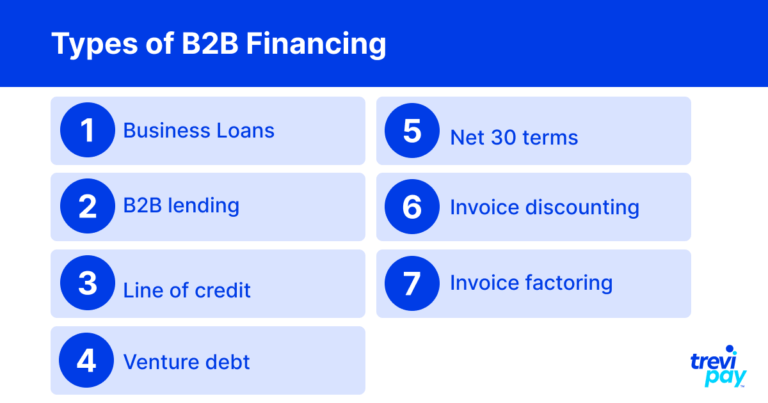

Виды финансирования B2B

Ниже приведен список основных видов финансирования, доступных компаниям, работающим в сфере B2B.

Кредиты для бизнеса

Бизнес-кредиты особенно полезны для малых и средних предприятий на ранних этапах развития или стадии расширения.

Чтобы получить бизнес-кредит, компании часто должны соответствовать определенным требованиям, установленным поставщиком, таким как кредитоспособность, оборот, возраст компании и т. д.

Эти требования, как правило, более многочисленны и строги для банков, чем для альтернативных кредиторов.

Различные поставщики специализируются на различных типах кредитов. Доступные типы могут различаться в зависимости от размера компании (МСП, стартапы, крупные корпорации и т. д.) и сроков кредитования.

Важным соображением для бизнес-кредитов является то, рассматриваются ли они как хороший долг (используемый для ускорения роста и увеличения стоимости) или безнадежный долг (используемый для поддержки несостоятельного бизнеса). Кредиторы по понятным причинам стремятся провести различие между ними.

B2B кредитование

Кредитование B2B от альтернативных поставщиков за последние годы прошло долгий путь. От простой оцифровки процесса (что делает его гораздо более доступным) до более сложных решений, которые также используют онлайн-данные, а не традиционное андеррайтинг активов метрик.

Многие небанковские кредиторы предлагают дополнительные услуги. К ним относятся менее очевидные преимущества, такие как опыт и советы, полученные при работе с аналогичными клиентами и сетями.

Известные кредитные компании B2B включают C2FO, Fundera, Kabbage и Funding Circle.

Линия кредита

Кредитная линия, иногда называемая «возобновляемой кредитной линией», — это когда бизнес (обычно малый бизнес) имеет заранее определенную кредитную линию, доступную у стороннего поставщика.

В отличие от бизнес-кредита, эта сумма не является суммой, выплачиваемой авансом, а доступна при необходимости. Помимо погашения того, что было заимствовано, проценты по заранее согласованной ставке. Это почти как кредитная карта для бизнеса.

Основным преимуществом кредитной линии по сравнению с бизнес-кредитом является ее гибкость. Это особенно подходит для предприятий, которые не уверены, какие расходы им могут понадобиться, а какие нет.

Венчурный долг

Венчурный долг - это тип долгового финансирования, при котором кредиторы полагаются на последний раунд венчурного капитала заемщика в качестве меры для предоставленных условий. Он специально предназначен для молодых компаний и стартапов с высокими темпами роста.

Цифры этого последнего раунда венчурного капитала, причины кредита и уровень роста определяют размер венчурного долга.

Чистые 30 терминов

Чистые условия, также известные как « условия кредита » или « торговый кредит », по существу представляют собой отложенный или льготный период, когда компании должны платить за товары или услуги.

Чистые условия обычно даются в течение 30, 60 или 90-дневных периодов, известных как нетто-30, нетто-60 или нетто-90 соответственно. Их доступность часто считается заданной в транзакциях B2B.

Скидка по счету

Дисконтирование счетов-фактур — это когда компания занимает большую часть стоимости своих неоплаченных счетов-фактур у третьей стороны. По сути, они функционируют как бизнес-кредиты со счетами-фактурами в качестве обеспечения.

Основное преимущество дисконтирования счетов-фактур заключается в том, что это простой способ быстро увеличить денежный поток. Клиенты, оплачивающие счета, обычно не знают об этой договоренности, поэтому с их точки зрения она абсолютно беспроблемна.

Инвойс факторинг

Факторинг счетов-фактур также использует счета-фактуры для обеспечения денежного потока. Это достигается за счет эффективного использования счетов-фактур в качестве залога, большую часть которого покрывает факторинговый поставщик счетов-фактур (фактор), как только выставляется счет-фактура.

Это похоже на дисконтирование по счету, за исключением того, что фактор оплачивается непосредственно клиентом. Клиент об этом знает.

Фактор также предоставляет другие услуги, такие как сбор и подробный мониторинг того, какие позиции счета были оплачены. Преимущество этого заключается в том, что компания экономит время и ресурсы службы.

Встроенное финансирование B2B: предложение финансовых услуг вашим клиентам

Концепции встроенных платежей и финансов необходимы для современного бизнеса. Привыкшие к беспрепятственным платежам и даже кредитам уровня B2C клиенты в деловом мире все чаще ожидают беспрепятственного опыта покупок.

Встроенные платежи

Термин « встроенные платежи» описывает быстро развивающуюся тенденцию к интеграции платежей в ваши существующие процессы.

Чем больше встроенных платежей, тем меньше трения ощущается как часть взаимодействия с пользователем. Это, в свою очередь, увеличивает вероятность немедленных и повторных покупок.

Встроенные платежи аналогичны концепции « невидимых платежей», когда пользователям не требуется подтверждать платеж во время покупки. Возможно, наиболее известными примерами являются опыт работы с Uber или магазины Amazon Go без касс.

Встроенные финансы

Встроенное финансирование определяется как «использование финансовых инструментов или услуг, таких как кредитование или обработка платежей, нефинансовым поставщиком».

Предлагая финансирование напрямую, поставщики услуг B2B устраняют еще одно препятствие для клиентов, которым не нужно тратить время на поиск и регистрацию у третьих лиц.

Возможность предлагать финансовые решения для клиентов B2B обеспечивает надежный денежный поток, который в конечном итоге поддерживает продажи для всех сторон и положительные условия торговли. Как и в случае со встроенными платежами, чем проще это можно сделать, тем лучше.

TreviPay предлагает клиентам возможность предлагать своим бизнес-клиентам встроенное финансовое решение на основе кредитной линии, оплаты по счету и условий Net 30.

Вывод

Будь то через традиционных или — все чаще — альтернативных кредиторов, предприятия B2B могут выбирать из нескольких вариантов финансирования и ряда потенциальных поставщиков услуг.

Бизнес кредиты особенно популярны для новых компаний. Однако существуют более инновационные и гибкие решения, включая кредитные линии, венчурный долг и финансирование счетов (включая дисконтирование счетов и факторинг счетов).

Как правило, существуют существенные различия между вариантами, предлагаемыми традиционными банками и альтернативными поставщиками.

Банки, как правило, используют старые технологии и процессы. Это часто означает более медленное принятие решений и более консервативное отношение к риску.

Альтернативные или небанковские поставщики обычно используют современные технологии, которые могут быстро оценивать приложения, используя дополнительные точки данных. Это часто означает более быстрые процессы и более высокие показатели одобрения.

Компании могут пойти еще дальше и предлагать встроенные финансовые решения так же, как они предлагают встроенные платежи.

Конкуренция, вызванная высоким ростом финтеха, стимулирует инновации в этой области. Компании, стремящиеся извлечь из этого выгоду, сталкиваются с серьезной проблемой: слишком большой выбор.