Financiamento B2B: Um Guia

Publicados: 2022-03-12Graças à inovação em soluções de fintech e empréstimos, o financiamento business-to-business (B2B) está florescendo.

Nunca houve tanta escolha para empresas B2B que desejam receber ou até mesmo fornecer esses serviços.

A questão chave para as empresas agora é: qual opção melhor se adapta a você e/ou seus clientes?

Neste artigo, veremos as diferentes opções de financiamento B2B disponíveis e como elas funcionam.

O que é financiamento B2B?

O financiamento B2B é simplesmente o financiamento disponível para empresas que trabalham principalmente com outros negócios. Isso abrange empréstimos bancários tradicionais e uma variedade de diferentes ferramentas de financiamento e crédito fornecidas por credores alternativos.

Com a inovação em tecnologia e políticas regulatórias, como o Open Banking, novos players financeiros estão aparecendo regularmente nos mundos business-to-consumer (B2C) e B2B. As empresas podem até fornecer serviços financeiros diretamente a seus clientes por meio de financiamento incorporado (veja abaixo).

Existem muitos recursos exclusivos sobre o financiamento para B2B que o diferenciam do financiamento B2C. Isso inclui um valor mais alto de financiamento necessário e o uso de financiamento de fatura.

A necessidade pode surgir por vários motivos: financiamento da folha de pagamento, investimento em tecnologia, estoque, seguro ou gerenciamento de fluxo de caixa.

Bancos tradicionais versus credores alternativos

Nos últimos anos, surgiram muitos novos credores alternativos.

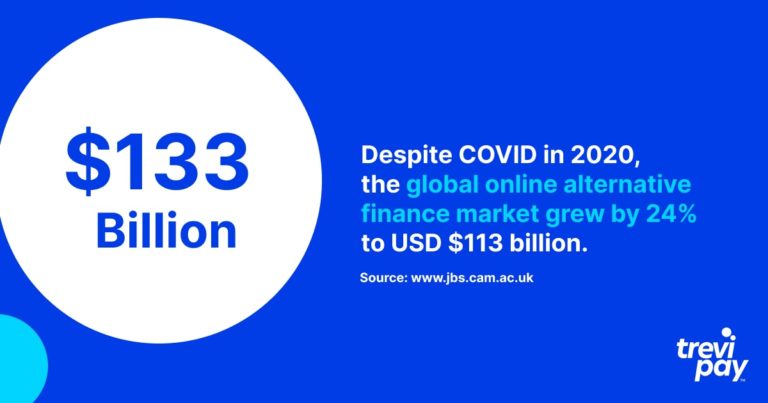

Embora os bancos ainda forneçam a maioria dos financiamentos para negócios, a participação de credores alternativos no mercado está crescendo rapidamente: em 2020, apesar da Covid, o mercado global de financiamento alternativo online cresceu 24%, para US$ 113 bilhões.

Algumas das formas de financiamento para empresas descritas abaixo estão disponíveis em bancos e credores alternativos.

Benefícios do financiamento B2B de credores alternativos

Cada solução de financiamento para B2B vem com seus próprios atributos exclusivos. Geralmente, existem três principais benefícios do uso de credores alternativos em relação aos bancos.

Acesso

Os pedidos de empréstimos comerciais para bancos geralmente exigem que um grande volume de informações de suporte seja fornecido e processos demorados para cumprir regulamentos rigorosos.

Esperar para ser aprovado pode ser demorado. Para o cliente, isso pode ser um problema.

Por outro lado, o mundo da tecnologia abriu novos serviços financeiros alternativos para empresas B2B. Estes são muitas vezes mais especializados em B2B do que os oferecidos pelos bancos.

Os credores alternativos geralmente também têm uma taxa de aprovação mais alta do que os bancos tradicionais. Em janeiro de 2022, os grandes bancos aprovaram 14,5% dos empréstimos e os pequenos bancos 20,3% , enquanto para os credores alternativos esse número foi de 26,3% .

Velocidade

Os credores alternativos não apenas aprovam mais negócios, mas também costumam fazê-lo muito mais rápido. Eles contam com processos diferentes dos bancos para confirmar as decisões de financiamento.

Ao utilizar dados e processos online, eles podem agir mais rapidamente do que os métodos mais analógicos ainda preferidos pelos bancos. Por exemplo, o TreviPay oferece decisões sobre linhas de crédito de até US$ 250.000 feitas por processos automatizados em apenas 30 segundos .

Flexibilidade

Prevê-se que o mercado global de fintech desfrute de uma taxa de crescimento anual composta (CAGR) de 26,87% no período até 2026. Esse crescimento é impulsionado pela inovação.

É também um mercado altamente competitivo – e a concorrência beneficia mais os clientes. Termos de pagamento flexíveis e atualizações de tecnologia e processos existentes estão rapidamente se tornando a norma.

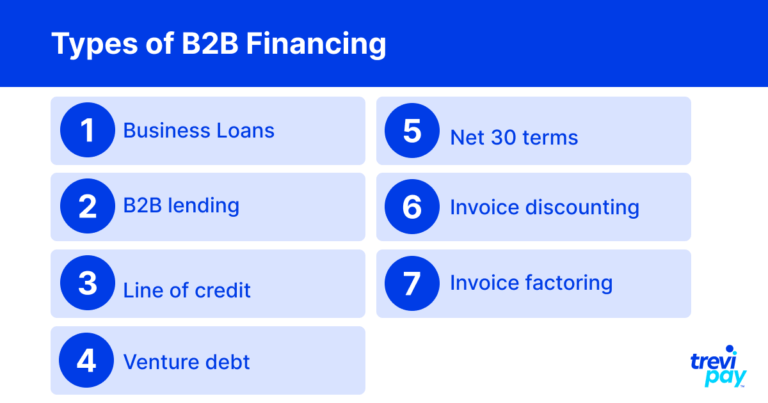

Tipos de financiamento B2B

Abaixo, listamos os principais tipos de financiamento disponíveis para empresas que atuam no espaço B2B.

Empréstimos comerciais

Os empréstimos comerciais são particularmente úteis para as PMEs nas fases iniciais ou de expansão do desenvolvimento.

Para garantir um empréstimo comercial, as empresas geralmente precisam atender a requisitos específicos estabelecidos pelo provedor, como capacidade de crédito, volume de negócios, idade da empresa etc.

Esses requisitos são geralmente mais numerosos e rigorosos com os bancos do que com os credores alternativos.

Diferentes fornecedores se especializam em diferentes tipos de empréstimos. Os tipos disponíveis podem variar de acordo com o tamanho da empresa (PMEs, startups, grandes corporações, etc.) e prazos de empréstimo.

Uma consideração importante para empréstimos comerciais é se eles são vistos como dívida boa (usada para impulsionar o crescimento e agregar valor) ou dívida ruim (usada para sustentar um negócio em falência). Os credores são compreensivelmente interessados em diferenciar entre os dois.

Empréstimo B2B

Os empréstimos B2B de provedores alternativos percorreram um longo caminho nos últimos anos. Desde a simples digitalização do processo (tornando-o, portanto, muito mais acessível) até soluções mais complexas que também utilizam dados online em vez da tradicional subscrição de ativos de métricas.

Muitos credores não bancários oferecem serviços de valor agregado. Isso inclui benefícios menos visíveis imediatamente, como experiência e conselhos obtidos ao trabalhar com clientes e redes semelhantes.

Empresas de empréstimo B2B bem conhecidas incluem C2FO, Fundera, Kabbage e Funding Circle.

Linha de crédito

Uma linha de crédito, às vezes chamada de 'facilidades de crédito rotativo', é quando uma empresa (geralmente uma pequena empresa) tem uma linha de crédito pré-determinada disponível com um provedor terceirizado.

Ao contrário de um empréstimo comercial, esse valor não é uma quantia paga antecipadamente, mas está disponível quando necessário. Além de devolver o que foi emprestado, são devidos juros a uma taxa pré-acordada. É quase como um cartão de crédito para uma empresa.

O principal benefício que uma linha de crédito tem sobre um empréstimo comercial é sua flexibilidade. Isso é particularmente adequado para empresas que não têm certeza de quais custos podem ou não precisar ser cobertos.

Dívida do empreendimento

A dívida de risco é um tipo de financiamento de dívida em que os credores contam com a rodada de capital de risco mais recente do mutuário como medida para os termos fornecidos. Destina-se especificamente a empresas jovens e startups com elevado crescimento.

Os números desta última rodada de capital de risco, as razões do empréstimo e o nível de crescimento determinam o tamanho da dívida de risco.

30 termos líquidos

Os termos líquidos, também conhecidos como ' condições de crédito ' ou ' crédito comercial ', são essencialmente um atraso ou período de carência a partir de quando as empresas precisam pagar por bens ou serviços.

Os termos líquidos geralmente são fornecidos em períodos de 30, 60 ou 90 dias – conhecidos como net-30, net-60 ou net-90, respectivamente. Sua disponibilidade é frequentemente assumida como um dado em transações B2B.

Desconto na fatura

O desconto de fatura é quando uma empresa empresta a maior parte do valor de suas faturas não pagas de terceiros. Funcionam essencialmente como empréstimos comerciais com faturas como garantia.

O principal benefício do desconto de fatura é que é uma maneira direta de aumentar rapidamente o fluxo de caixa. Os clientes que pagam as faturas geralmente não estão cientes desse acordo, então, do ponto de vista deles, é totalmente transparente.

Facturação de fatura

O factoring de fatura também usa faturas para garantir o fluxo de caixa. Ele faz isso efetivamente utilizando faturas como garantia que o fornecedor de fatoração de fatura (o fator) cobre a maior parte assim que a fatura é emitida.

É semelhante ao desconto de fatura, exceto que o fator é pago diretamente pelo cliente. O cliente está ciente disso.

O fator também oferece outros serviços, como cobranças e acompanhamento detalhado de quais itens de uma fatura foram pagos. O benefício disso é que a empresa economiza tempo de serviço e recursos.

Financiamento B2B incorporado: oferecendo serviços financeiros aos seus clientes

Os conceitos de pagamentos integrados e finanças são essenciais para os negócios modernos. Acostumados aos níveis B2C de pagamentos contínuos e até crédito, os clientes no mundo dos negócios esperam cada vez mais uma experiência de compra sem atritos.

Pagamentos incorporados

O termo ' pagamentos incorporados' descreve a tendência emergente rapidamente para a integração de pagamentos em seus processos existentes.

Quanto mais incorporados os pagamentos, menos atrito é sentido como parte da experiência do usuário. Isso, por sua vez, aumenta a probabilidade de compras imediatas e de retorno.

Os pagamentos incorporados são semelhantes ao conceito de ' pagamentos invisíveis', em que os usuários não precisam confirmar um pagamento no momento da compra. Talvez os exemplos mais conhecidos sejam a experiência Uber ou as lojas Amazon Go sem caixa.

Finanças incorporadas

As finanças incorporadas foram definidas como “o uso de ferramentas ou serviços financeiros – como empréstimos ou processamento de pagamentos – por um provedor não financeiro”.

Ao oferecer financiamento direto, os provedores de serviços B2B removem outro obstáculo para os clientes, que não precisam perder tempo pesquisando e se inscrevendo com terceiros.

Ser capaz de oferecer soluções de financiamento para clientes B2B garante um fluxo de caixa robusto, o que, em última análise, suporta vendas para todas as partes e condições comerciais positivas. Assim como nos pagamentos incorporados, quanto mais facilmente isso puder ser feito, melhor.

A TreviPay oferece aos clientes a possibilidade de oferecer aos seus clientes empresariais uma solução de financiamento integrada baseada em linha de crédito, pagamento por fatura e termos Net 30.

Conclusão

Seja por meio de credores tradicionais ou – cada vez mais – alternativos, as empresas B2B podem escolher entre várias opções de financiamento e uma variedade de provedores de serviços em potencial.

Os empréstimos comerciais são especialmente populares para novas empresas. No entanto, existem soluções mais inovadoras e flexíveis, incluindo linhas de crédito, dívida de empreendimento e financiamento de fatura (incluindo desconto de fatura e factoring de fatura).

Tende a haver diferenças substanciais entre as opções oferecidas pelos bancos tradicionais versus provedores alternativos.

Os bancos tendem a usar tecnologias e processos mais antigos. Isso geralmente significa uma tomada de decisão mais lenta e uma atitude mais conservadora em relação ao risco.

Provedores alternativos ou não bancários geralmente usam tecnologia moderna que pode avaliar aplicativos rapidamente usando pontos de dados adicionais. Isso geralmente significa processos mais rápidos e taxas de aprovação mais altas.

As empresas podem ir ainda mais longe e oferecer soluções de financiamento integradas da mesma forma que oferecem pagamentos integrados.

A concorrência causada pelo alto crescimento das fintechs está impulsionando a inovação nesse campo. As empresas que procuram capitalizar isso se deparam com um bom problema: muita escolha.