B2Bファイナンス:ガイド

公開: 2022-03-12フィンテックおよび貸付ソリューションの革新のおかげで、企業間(B2B)融資が盛んになっています。

これらのサービスを受け取り、さらには提供しようとしているB2B企業にとってこれまでにない選択肢があります。

現在、企業にとって重要な質問は、あなたやあなたのクライアントに最も適したオプションはどれかということです。

この記事では、利用可能なさまざまなB2B資金調達オプションとそれらがどのように機能するかを見ていきます。

B2Bファイナンスとは何ですか?

B2B資金調達は、主に他の企業と協力している企業が利用できる資金調達です。 これは、従来の銀行ローンと、代替の貸し手が提供するさまざまな資金調達およびクレジットツールを対象としています。

オープンバンキングなどのテクノロジーおよび規制ポリシーの革新により、新しい金融プレーヤーが企業間(B2C)とB2Bの両方の世界に定期的に登場しています。 企業は、組み込みの資金調達を介してクライアントに直接金融サービスを提供することもできます(以下を参照)。

B2Bの資金調達には、B2Cの資金調達とは異なる多くの独自の機能があります。 これらには、必要な資金のより高い価値と請求書による資金調達の使用が含まれます。

必要性は、給与資金、技術投資、在庫、保険、またはキャッシュフローの管理など、さまざまな理由で発生する可能性があります。

従来の銀行と代替の貸し手

近年、多くの新しい代替貸し手が登場しました。

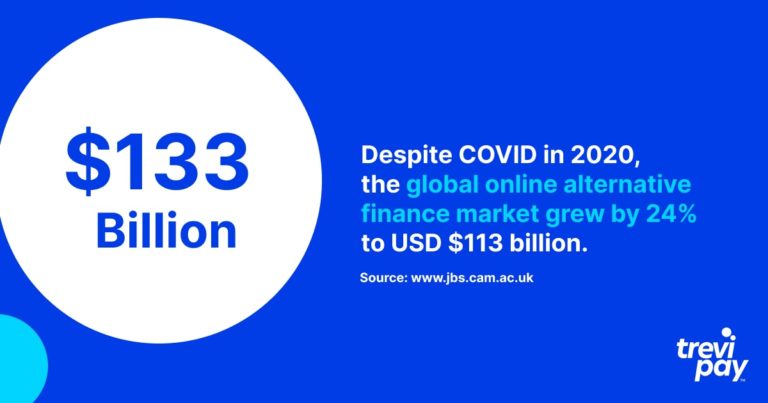

銀行は依然としてビジネスのための資金調達の大部分を提供していますが、市場の代替貸し手のシェアは急速に成長しています。2020年には、Covidにもかかわらず、世界のオンライン代替金融市場は24%増加して1,130億米ドルになりました。

以下に概説する事業のための資金調達の形態のいくつかは、銀行および代替の貸し手から利用可能です。

代替の貸し手からのB2B融資の利点

B2Bの各資金調達ソリューションには、独自の属性があります。 一般的に、銀行よりも代替の貸し手を使用することの3つの主な利点があります。

アクセス

銀行へのビジネスローンの申し込みでは、多くの場合、提供される大量のサポート情報と、厳格な規制に準拠するための長いプロセスが必要になります。

承認されるのを待つのは時間がかかる場合があります。 お客様にとって、これは問題になる可能性があります。

対照的に、テクノロジーの世界は、B2B企業に新しい代替金融サービスを提供しています。 これらは多くの場合、銀行が提供するものよりもB2Bに特化しています。

代替の貸し手は、多くの場合、従来の銀行よりも高い承認率を持っています。 2022年1月、大手銀行はローンの14.5%を承認し、小規模銀行は20.3%を承認しましたが、代替の貸し手については、その数字は26.3%でした。

スピード

代替の貸し手は、より多くのビジネスを承認するだけでなく、多くの場合、はるかに迅速に承認します。 彼らは、資金調達の決定を確認するために銀行とは異なるプロセスに依存しています。

オンラインデータとプロセスを利用することで、銀行が今なお好んでいるよりアナログな方法よりも迅速に行動することができます。 たとえば、TreviPayは、自動化されたプロセスによってわずか30秒で行われる最大250,000米ドルのクレジットラインに関する決定を提供します。

柔軟性

世界のフィンテック市場は、2026年までの期間に26.87%の複合年間成長率(CAGR)を享受すると予測されています。この成長は、イノベーションによって推進され、ひいては推進されます。

また、競争の激しい市場であり、競争は顧客に最も利益をもたらします。 柔軟な支払い条件と既存のテクノロジーとプロセスの更新が急速に標準になりつつあります。

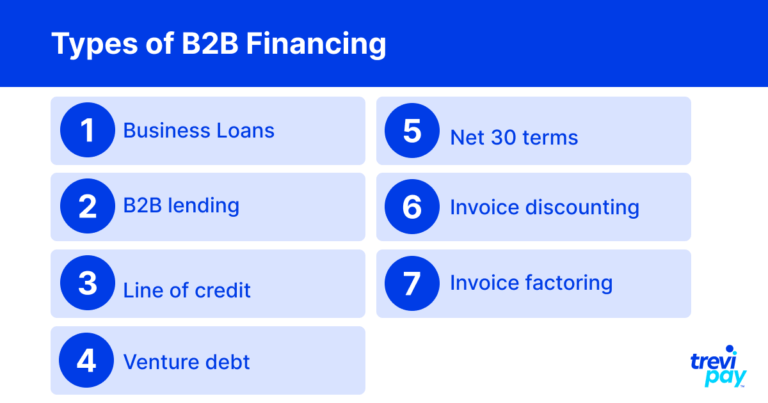

B2Bファイナンスの種類

以下は、B2Bスペースで働く企業が利用できる主な種類の資金調達のリストです。

ビジネスローン

ビジネスローンは、開発の初期段階または拡大段階にある中小企業にとって特に有用です。

ビジネスローンを確保するために、企業は多くの場合、信用度、売上高、会社の年齢など、プロバイダーによって設定された特定の要件を満たす必要があります。

これらの要件は、一般的に、代替の貸し手よりも銀行の方が多く、厳格です。

さまざまなプロバイダーがさまざまな種類のローンを専門としています。 利用可能なタイプは、企業の規模(SME、新興企業、大企業など)および貸付期間によって異なる場合があります。

ビジネスローンの重要な考慮事項は、それらが良い債務(成長を促進し、付加価値を与えるために使用される)または不良債権(失敗したビジネスを支えるために使用される)と見なされるかどうかです。 貸し手は当然のことながら、この2つを区別することに熱心です。

B2B貸し出し

代替プロバイダーからのB2B貸付は、近年長い道のりを歩んできました。 プロセスを単にデジタル化すること(したがって、プロセスをはるかにアクセスしやすくすること)から、メトリックの従来の資産引受ではなく、オンラインデータも利用するより複雑なソリューションまで。

多くの銀行以外の貸し手は、付加価値のあるサービスを提供しています。 これらには、同様のクライアントやネットワークでの作業から得られる経験やアドバイスなど、すぐには目に見えない利点が含まれます。

有名なB2B貸付会社には、C2FO、Fundera、Kabbage、FundingCircleなどがあります。

与信枠

「リボルビングクレジットファシリティ」と呼ばれることもあるクレジットラインは、企業(通常は中小企業)がサードパーティプロバイダーで利用可能な事前に決定されたクレジットラインを持っている場合です。

ビジネスローンとは異なり、この金額は前払いではありませんが、必要に応じて利用できます。 借りたものを返済することに加えて、事前に合意された利率での利息が支払われるべきです。 まるでビジネス用のクレジットカードのようなものです。

信用枠がビジネスローンよりも優れている主な利点は、その柔軟性です。 これは、カバーする必要があるかどうかわからないビジネスに特に適しています。

ベンチャー債務

ベンチャーデットは、貸し手が提供された条件の尺度として借り手の最新のベンチャーキャピタルエクイティラウンドに依存する一種のデットファイナンスです。 特に、成長率の高い若い企業や新興企業を対象としています。

この最新のベンチャーキャピタルエクイティの数値、ローンの理由、および成長のレベルはすべて、ベンチャーキャピタルの負債のサイズを決定します。

ネット30ターム

「クレジット条件」または「トレードクレジット」とも呼ばれるネット条件は、基本的に、企業が商品またはサービスの支払いを行う必要があるときからの遅延期間または猶予期間です。

ネット条件は通常、30日、60日、または90日の期間にわたって与えられます。それぞれ、net-30、net-60、またはnet-90として知られています。 それらの可用性は、多くの場合、B2Bトランザクションで与えられたものと見なされます。

請求書の割引

請求書の割引は、会社が未払いの請求書の価値の大部分を第三者から借りる場合です。 それらは本質的に、セキュリティとしての請求書を備えたビジネスローンとして機能します。

請求書割引の主な利点は、キャッシュフローをすばやく増やす簡単な方法であるということです。 請求書を支払うクライアントは通常、この取り決めに気付かないので、彼らの観点からは完全にシームレスです。

請求書ファクタリング

請求書ファクタリングでは、請求書を使用してキャッシュフローを確保します。 これは、請求書が発行されるとすぐに、請求書ファクタリングプロバイダー(ファクタリング)がほとんどカバーする担保として請求書を効果的に利用することによってこれを行います。

これは、要素がクライアントによって直接支払われることを除いて、請求書の割引に似ています。 クライアントはこれを認識しています。

このファクターは、請求書のどのアイテムが支払われたかの収集や詳細な監視など、他のサービスも提供します。 これの利点は、サービス時間とリソースを使用して会社を節約できることです。

組み込みB2Bファイナンス:クライアントに金融サービスを提供する

埋め込まれた支払いと金融の概念は、現代のビジネスに不可欠です。 B2Cレベルのシームレスな支払いやクレジットにさえ慣れていたビジネス界の顧客は、摩擦のない購入体験をますます期待しています。

埋め込み支払い

「埋め込み支払い」という用語は、支払いを既存のプロセスに統合するという急速に出現している傾向を表しています。

支払いが埋め込まれているほど、ユーザーエクスペリエンスの一部として感じられる摩擦は少なくなります。 これにより、即時購入と返品購入の可能性が高まります。

埋め込み支払いは、ユーザーが購入時に支払いを確認する必要がない「目に見えない支払い」の概念に似ています。 おそらく最もよく知られている例は、UberエクスペリエンスまたはチェックアウトのないAmazonGoストアです。

エンベデッドファイナンス

組み込み金融は、「非金融プロバイダーによる金融ツールまたはサービス(貸付や支払い処理など)の使用」と定義されています。

B2Bサービスプロバイダーは、直接資金を提供することで、サードパーティの検索やサインアップに時間を費やす必要がない顧客にとってのもう1つの障害を取り除きます。

B2Bクライアントに資金調達ソリューションを提供できることで、堅固なキャッシュフローが保証され、最終的にはすべての関係者の販売と良好な取引条件がサポートされます。 埋め込み型の支払いと同様に、これをシームレスに実行できるほど、優れています。

TreviPayは、クレジットライン、請求書による支払い、およびNet 30条件に基づいて、ビジネス顧客に組み込みのファイナンスソリューションを提供する機能をクライアントに提供します。

結論

従来の貸し手であろうと、ますます代替の貸し手であろうと、B2Bビジネスは、複数の資金調達オプションとさまざまな潜在的なサービスプロバイダーから選択できます。

ビジネスローンは、特に新会社に人気があります。 ただし、与信枠、ベンチャー債務、請求書ファイナンス(請求書の割引や請求書のファクタリングを含む)など、より革新的で柔軟なソリューションがあります。

従来の銀行が提供するオプションと代替プロバイダーが提供するオプションには、かなりの違いがある傾向があります。

銀行は古いテクノロジーとプロセスを使用する傾向があります。 これは多くの場合、意思決定が遅くなり、リスクに対する態度がより保守的になることを意味します。

代替プロバイダーまたは銀行以外のプロバイダーは通常、追加のデータポイントを使用してアプリケーションを迅速に評価できる最新のテクノロジーを使用しています。 これは多くの場合、より高速なプロセスとより高い承認率を意味します。

企業はさらに進んで、組み込みの支払いを提供するのと同じ方法で組み込みの資金調達ソリューションを提供することができます。

フィンテックの高成長によって引き起こされる競争は、この分野の革新を推進しています。 これを利用しようとしている企業は、選択肢が多すぎるという良い問題に直面しています。