請求書ファクタリングの費用はいくらですか?

公開: 2022-02-05請求書ファクタリングは、キャッシュフローを改善し、時間とリソースを解放することができます。

多くの異なる種類の企業がそれを使用しています。 しかし、それらが異なるため、請求書のファクタリング料金も異なります。

請求書ファクタリングがあなたの会社にとって適切なソリューションであるかどうか、そしてそれがいくらかかるかを決定するために、あなたはあなたの業界と特定のビジネス状況の文脈でそれを考慮する必要があります。

これに向けた最初のステップは、請求書ファクタリングのコストがどのように計算されるかを理解することです。 この記事はそれをお手伝いします。

しかし、最初に、いくつかの背景情報を簡単に見てみましょう。

請求書ファクタリング会社の仕組み

請求書ファクタリング会社は、他の会社に代わって請求書を処理することを専門としています。 それらは、独立した会社または金融業界の他のエンティティの子会社である可能性があります。

請求書ファクタリングは、別の種類の請求書ファイナンスと混同しないでください:請求書割引。 後者は、会社が銀行ローンにほぼ相当するものの担保として既存の請求書を提出する場合です。

両者の主な違いは、前者には資本の貸し出し以外のビジネスサービスが含まれていることです。 つまり、請求書のファクタリングは通常、請求書の割引よりも費用がかかりますが、より包括的なサービスです。

これは、企業が利用できる多くの資金調達オプションの1つです。

通知と非通知のファクタリング

購入者(つまり、請求書を支払う人)は、サードパーティの請求書ファクタリング会社と取引していることに気付く場合と気付かない場合があります。

これは、プロバイダーが通知を使用しているか(購入者がサードパーティが請求書を処理していることを知っている場合)、または非通知ファクタリング機能を使用しているかによって異なります。 (彼らが知らないとき)。

ほとんどのファクタリング会社は通知ファクタリングを提供しています。 非通知ファクタリングの設定にはより多くの作業が必要ですが、その資格を得るには通常、より厳しい基準が必要であり、それ自体がコストを下げる可能性があります。

リコースとノンリコースのファクタリング

ほとんどのファクタリング会社は、リコースファクタリングサービスを提供しています。 これは、購入者が請求書の一部またはすべてを支払わない場合、プロバイダー(ファクタリング会社ではない)が費用を負担する必要があることを意味します。

ノンリコースファクタリングとは、ファクタリング会社が各請求書に対して責任を負う場合です。 明らかなリスクがあるため、このタイプのファクタリングはより多くの費用がかかり、その資格を得るにはより良い信用格付けが必要です。

請求書ファクタリングはあなたの会社にとって正しいですか?

請求書ファイナンスにはさまざまな種類があります。 特に請求書ファクタリングがコスト効果があるかどうかは、通常、売上高を維持または増加させるためにキャッシュフローを改善する必要があるかどうかによって異なります。

請求書ファクタリング機能は、一部の高額アカウントのみで、または短期間使用できます。 たとえば、突然の成長により、請求書の処理量が少なくなるように設定された会計機能が一時的に圧倒された可能性があります。

請求書をすぐに支払う必要がない場合、請求書のファクタリング費用は無駄な費用になります。結局のところ、受け取る請求書の金額の合計は減ります。

請求書ファクタリングコストの基本コンポーネント

請求書ファクタリング料金には2つの基本的な部分があります。

- 割引料+サービス料

これらの両方について、一般的に請求書ファクタリング内の平均基本料金コスト範囲があります。 ただし、料金は通常複数の要因に依存するため、この範囲自体はあまり有益ではありません(以下を参照)。

典型的な料金のこれら2つの主要な要素を詳しく見てみましょう。

割引料

割引料金(割引率またはファクタリングと呼ばれることもあります)は、ファクタリング会社が請求書をファクタリングするために請求する料金です。

請求書の値のパーセンテージとして計算され、通常は1.5〜5 %の範囲です。 割引率は、アドバンスドファンドにのみ適用されます。 多くの場合、年率として計算され、週単位または月単位で請求されます。

たとえば、合計請求額の5%であり、毎年30日間の期間で1つの$ 100,000の請求書に請求書ファクタリングを使用した場合、$ 410.95((5,000÷365)x 30)を支払うことになります。

基本的には、請求書ファクタリング会社が提供する前払金利と見なすことができます。

サービス料

サービス料金は、基本的に、ファクタリングプロバイダーが請求書の処理と管理に関するさまざまなサービスに対して請求する管理料金です。

これは通常、因数分解された請求書の値の0.5〜2.5 %の範囲にあります。 上記の割引料金と同様に、その正確な数値は複数の要因に依存します。

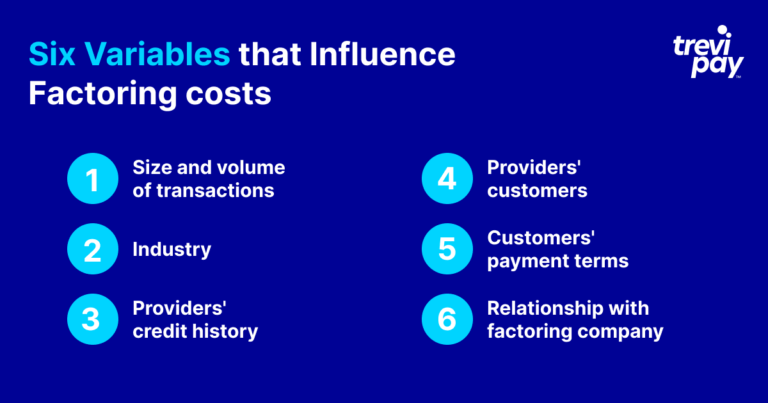

ファクタリングコストに影響を与える6つの変数

ファクタリングとサービス料金の具体的なレートは、複数の変数によって異なります。 それらの多く(すべてではありません)は直接制御できず、ファクタリングのサプライヤーによって異なる場合があります。

以下は、考慮すべきいくつかの重要な変数のリストです。

1.トランザクションのサイズと量

各請求書のサイズとその量は、ファクタリング料金に大きく影響します。

大量の請求書を保証できる場合、ファクタリング会社はより低いファクタリング料金を提供する可能性があります。

逆に、ファクタリングのコストを削減するため、請求書のファクタリングの頻度を減らすことはあなたの利益になります。 つまり、£20,000の請求書を1つ処理すると、$ 10,000の請求書を2つ処理するよりもコストが低くなり、$5,000の請求書を4つ処理するよりもコストが低くなります。

要するに、コストを抑えるために、より大きな請求書をあまり頻繁に因数分解しないことがあなたの利益になります。

2.業界

特定の業界は他の業界よりもリスクファクターが高くなっています。 リスクを測定する方法は複数ありますが、一般的に言えば、どの業界が最もリスクが高いかについてのコンセンサスがあります。

たとえば、小売、農業、さらには会計などの業界は、比較的高いリスクと見なされています。 ギャンブルとアルコールはさらにそうです。 一方、科学研究、研究所の卸売業者、さらには飛行学校などの他の企業は、リスクが低いと見なされています。

ファクタリングのコストは、各業界を反映します。 この要因を潜在的に減らすことができる1つの方法は、業界を専門とする請求書ファクタリング会社を探すことです。

3.プロバイダーの信用履歴

ファクタリング会社がレート(または料金体系)を決定するための重要な要素の1つは、既存の与信管理の状態です。

ファクタリング会社は、あなたの財政状態を判断するために、早い段階で信用調査(下記参照)を実行する場合があります。 長期にわたる不良債権と信用不良は、彼らへのリスクを高めます。 彼らが提供するファクタリング料金はこれを反映します。

4.プロバイダーの顧客

顧客の支払いと時間厳守の実績も、請求書のファクタリング料金に影響します。

顧客からの未払いの請求書のバックログがある場合、請求書ファクタリング会社はあなたと協力することによる高度なリスクを感じます。 これは彼らが(彼らの信用保護をカバーするために)より高いレートを引用するか、あなたと一緒に働くことを拒否することにさえつながる可能性があります。

ファクタリング会社が見積もる割引料金は、支払い遅延や顧客の不履行のリスクに対する彼らの認識を反映します。

5.顧客の支払い条件

ほとんどの請求書には30日の支払い条件があります。 あなたのビジネスが以前により長い期間(例えば、60日または90日)に同意した場合、ファクタリング料金はしばしばより高くなります。

ファクタリング会社は、この期間に同じ割引料金を請求する場合があります。 これは、彼らが支払いを受け取るのに時間がかかるほど、彼らがさらされるリスクが高くなるためです。

6.ファクタリング会社との関係

あらゆる場所の企業と同様に、請求書金融業界での関係は重要です。 これは、関係するプロセスにおいて信頼が特に重要な要素であるためです。

時間が経つにつれて、あなたの会社は請求書ファクタリングプロバイダーとの関係を築くことができ、それはまたより良い財務理解につながる可能性があり、その結果、サービスの基本レートまたは割引率が低くなります。

これは、一般的な信頼性、ビジネスの成長の可能性、または前向きな市場の発展に基づいている可能性があります。

他の4つの可能なファクタリング料金

以下は、請求書ファクタリングに伴う可能性のある潜在的な追加コストのリストです。

1.登録料

一部のファクタリングプロバイダーは、何らかの形式のサインアップ料金(セットアップ料金、オリジネーション料金、またはアプリケーション料金と呼ばれることもあります)を請求する場合があります。

これはすべての会社の料金体系の一部ではありませんが、プロバイダーを探すときに覚えておく価値があります。 場合によっては、特にあなたの会社が優れた信用履歴と高い売上高を持っている場合、それは免除される可能性があります。

2.信用調査手数料

信用調査は、ファクタリング会社のプロセスに必要な部分です。

未払いの請求書(特に高額の請求書)の現金を解放すると、ファクタリング会社自身のキャッシュフロー(ビジネスの重要な部分)が混乱する可能性があります。

ファクタリングプロバイダーは、売上高や収益性などの主要な財務数値を調べて、提供するレートを計算します。

3.後払い手数料

請求書の支払いが遅れる可能性は、業界や顧客によって、ビジネスごとに異なります。 支払いが遅れるとファクタリングプロセスが中断され、コストがかかる可能性があります(ノンリコースファクタリングプロバイダーを使用している場合を除く)。

4.契約終了手数料

一部のファクタリング会社は、契約に解約手数料条項を含める場合があります。

これらの料金を回避するには、契約に署名する前にファクタリング施設が必要な期間を慎重に検討する必要があります。

現金流動性の問題が継続的であるか一時的であるか、およびファクタリングが必要な請求書の量がファクタリングのコストを正当化するかどうかを検討する必要があります。

結論

請求書ファクタリングは、効率的で人気のあるタイプの請求書ファイナンスです。 これは、キャッシュフローを迅速に改善する必要がある企業に適しています。

請求書ファクタリングのコストは銀行ローンよりも安くなる可能性が高く、便利な請求書処理サービスが付属しています。

基本的な料金体系は通常、プロバイダー間で類似しています。 ただし、特定のファクタリング料金は、使用される請求書ファクタリングのタイプ(通知または非通知、償還または非償還)によって異なります。 一般的に言って、高額の請求書とより大きな売上高はより低い料金をもたらします。

ファクタリング料金は大きく異なる可能性がありますが、サービスプロバイダーがビジネスをどのように評価するかを予測できるようになります。