Pembiayaan Tertanam B2B

Diterbitkan: 2023-12-01Memberikan layanan pembiayaan kepada pelanggan business-to-business (B2B) dapat memberikan perbedaan besar terhadap pertumbuhan perusahaan.

Menyampaikannya dengan lancar dan sesuai dengan konteks yang dibutuhkan dapat membuat perbedaan yang lebih besar .

Inilah sebabnya, dalam dunia eCommerce B2B, keuangan tertanam bukan hanya layanan bernilai tambah bagi sebagian besar perusahaan. Itu juga merupakan suatu keharusan…

Mari kita lihat lebih dekat layanan keuangan yang tertanam di pasar B2B.

Apa itu keuangan tertanam?

Pembiayaan tertanam mengacu pada integrasi (penyematan) berbagai produk dan layanan keuangan ke dalam proses perusahaan jasa non-keuangan melalui API (antarmuka pemrograman aplikasi) .

Layanan keuangan ini mencakup layanan perbankan (seperti akses ke rekening giro), pinjaman, asuransi, investasi, dan banyak lagi.

Mereka dengan mudah memungkinkan bisnis menyediakan berbagai cara kepada pelanggan untuk mendanai pembelian mereka. Dan mereka menyediakannya pada saat yang penting – saat pembayaran – yang secara signifikan dapat mengurangi pengabaian keranjang untuk bisnis.

Pemberi pinjaman alternatif pihak ketiga sering kali bekerja sama dengan lembaga keuangan tradisional untuk menyediakan layanan ini. Dan platform orkestrasi pembayaran yang berspesialisasi dalam integrasi dan pengelolaan sistem pembayaran end-to-end dapat membantu mencapai hal ini.

Pembayaran tertanam

Pembayaran tertanam terintegrasi dalam sistem pembayaran online dan offline yang memungkinkan pelanggan memulai transaksi dengan lancar di dalam toko, di situs web, atau di aplikasi.

Secara teknis, mereka adalah jenis keuangan tertanam – dan juga merupakan jenis yang paling populer. Namun, hal ini sering kali dibahas secara terpisah dari bentuk opsi dan solusi keuangan tertanam lainnya.

Hal ini karena mereka relatif mudah dan dikenal luas. Mereka cocok untuk hampir semua bisnis. Jasa keuangan lainnya lebih spesifik untuk industri dan perusahaan.

Mengapa pembiayaan tertanam penting untuk bisnis-ke-bisnis (B2B)

Perdagangan bisnis-ke-konsumen (B2C) mengadopsi layanan dan solusi keuangan tertanam sejak dini.

Awalnya tren ini tidak begitu populer di dunia B2B. Bagaimanapun, sudah lama ada perbedaan signifikan antara budaya proses bisnis B2C dan B2B.

Namun pelanggan B2B juga merupakan pelanggan B2C. Mereka semakin membawa ekspektasi mereka dari dunia lama ke dunia akhir.

Ini tidak berarti bahwa solusi B2C tertanam dapat diterapkan pada B2C secara langsung. Solusi optimalnya adalah menemukan produk dan layanan keuangan yang disesuaikan dengan kebutuhan spesifik perusahaan.

Persamaan antara keuangan tertanam B2C dan B2B

Seperti pelanggan B2C, sebagian besar pelanggan B2B mengharapkan kenyamanan, berbagai pilihan pembayaran dan pembiayaan, dan banyak lagi.

Misalnya, studi pembayaran yang dilakukan TreviPay menemukan bahwa lebih dari 90% pengambil keputusan global yang disurvei berharap memberikan opsi pembayaran yang lebih baik kepada pelanggan B2B akan:

- Meningkatkan kepuasan pelanggan

- Mempercepat transaksi

- Bebaskan sumber daya internal

- Meningkatkan kesuksesan bisnis

Dan seiring dengan perubahan pasar keuangan tertanam B2C, demikian pula pasar B2B. Yang terakhir ini secara bersamaan belajar dari yang pertama sambil mengembangkan solusi khusus untuk perjalanan keuangan tertanam para penggunanya.

Perbedaan antara keuangan tertanam B2B dan B2C

Solusi keuangan tertanam B2B sering kali perlu mengakomodasi industri, ukuran, atau model bisnis tertentu dari penggunanya. Mereka juga cenderung mengambil risiko dengan nasabah yang membutuhkan jumlah kredit lebih besar.

Sebaliknya, solusi B2C biasanya lebih cenderung bersifat universal untuk semua model. Vendor B2C dapat menghasilkan jumlah produk dan layanan yang serupa dengan sebagian besar klien. Memiliki jumlah pelanggan yang lebih besar membuat mereka kurang rentan terhadap dampak gagal bayar klien individu.

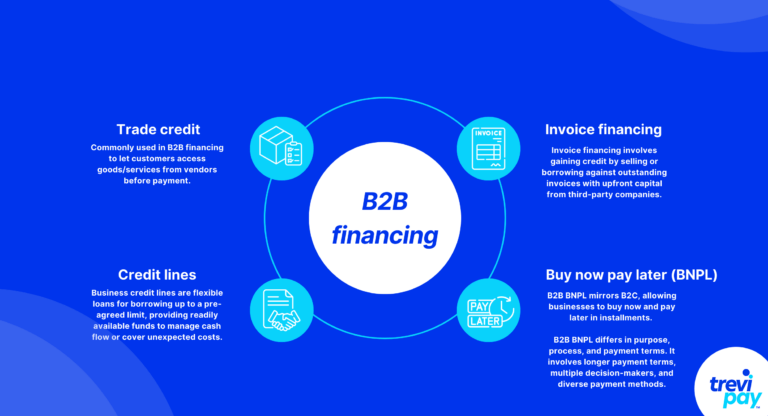

Jenis pembiayaan tertanam B2B

1. Pembayaran tertanam B2B

Integrasi pembayaran B2B sangat penting baik untuk saluran online maupun offline.

Pembayaran sekali klik (atau gesek kartu) saat checkout berkontribusi signifikan terhadap perjalanan pembeli B2B tanpa hambatan. Hal ini pada gilirannya meningkatkan tingkat konversi dan loyalitas pelanggan.

Transaksi B2B melibatkan metode yang berbeda dengan transaksi B2C. Dan tidak seperti pembayaran B2C, perusahaan perlu mempertimbangkan masalah seperti pemrosesan faktur dan persyaratan kredit bersih.

2. Pembiayaan B2B (pinjaman)

Kredit perdagangan

Kredit perdagangan adalah pembiayaan B2B yang paling populer dan banyak digunakan. Hal ini memungkinkan pelanggan mengakses produk dan layanan dari vendor sebelum melakukan pembayaran untuk mereka.

Ketentuan persetujuan pemasok dan jadwal pembayaran bervariasi menurut industri dan pelanggan. Namun, jangka waktu bersih 30, 60, atau 90 hari adalah hal yang umum.

Berbeda dengan pinjaman bank standar, kredit perdagangan tidak selalu melibatkan perantara. Namun ada spesialis pihak ketiga dengan teknologi dan pengetahuan canggih yang menyediakan layanan label putih.

Jalur kredit

Jalur kredit dalam bisnis adalah pinjaman fleksibel untuk meminjam kredit hingga batas yang telah disepakati sebelumnya. Mereka menyediakan sumber dana yang tersedia dengan cepat dan berguna untuk membantu mengelola arus kas atau menutupi biaya tak terduga.

Berbeda dengan kredit perdagangan, jalur kredit tidak terikat pada transaksi atau barang tertentu.

Pembiayaan faktur

Pembiayaan faktur mengacu pada penjualan atau peminjaman terhadap tagihan yang belum dibayar untuk mendapatkan akses ke kredit. Perusahaan pembiayaan faktur pihak ketiga memungkinkan hal ini dengan menyediakan modal di muka.

Pembiayaan faktur hadir dalam dua bentuk utama:

- Diskon faktur: Bisnis yang menggunakan faktur yang belum dibayar sebagai jaminan atau jenis atau uang jaminan untuk memperoleh pinjaman. Ini memberi mereka akses cepat ke sebagian besar nilai faktur.

- Anjak piutang: Bisnis menjual faktur terutang kepada penyedia pihak ketiga (faktor). Faktor tersebut membayar bisnis tersebut sebagian besar nilai fakturnya di muka (dikurangi biaya layanannya), kemudian mengumpulkan faktur tersebut langsung dari pelanggan bisnis tersebut pada tanggal pembayaran yang disepakati.

Ada beberapa perbedaan antara kedua jenis invoice financing ini, antara lain struktur biaya, jumlah invoice yang disediakan, penagihan, dan lainnya. Dan masing-masing masuk.

Beli sekarang bayar nanti (BNPL)

BNPL dalam konteks B2B memiliki konsep dasar yang sama yang didorong oleh prinsip yang berbeda dengan versi B2C-nya.

Dengan kata lain, sistem dasarnya sama: bisnis membeli barang sekarang, dan membayarnya kembali nanti dengan cicilan tanpa bunga. Mereka juga berbagi dasar-dasar teknologi inti yang sama, seperti sistem point of sale (POS) dan gateway online,

Namun, keduanya berbeda dalam tujuan, proses, dan syarat pembayaran. Misalnya, sering kali diperlukan jangka waktu pembayaran yang lebih panjang dalam pembayaran B2B dan melibatkan lebih banyak pengambil keputusan serta metode pembayaran yang beragam.

3. Asuransi B2B

Transaksi B2B sering kali membawa risiko karena besarnya pembayaran yang terlibat dan konsekuensi kerugian. Dan potensi kerugian seringkali tinggi karena beberapa faktor seperti:

- Logistik dan rantai pasokan yang panjang dan kompleks

- Persyaratan dan perubahan peraturan

- Produk atau layanan yang disesuaikan (yaitu, produk dengan peluang lebih tinggi untuk tidak memenuhi harapan pelanggan)

Hal ini membuat asuransi khusus menawarkan tindakan pencegahan yang diperlukan bagi banyak pemasok dan pelanggan B2B.

Solusi keuangan tertanam B2B TreviPay

Platform pembayaran B2B TreviPay menekankan skalabilitas. Hal ini memungkinkan pembeli bisnis memilih faktur saat checkout di berbagai saluran penjualan.

Hal ini juga menyederhanakan proses pesanan-ke-tunai bagi pelanggan B2B dengan mengintegrasikan kontrol pembelian dan menawarkan kredit perdagangan dan ketentuan bersih – fitur yang dapat meningkatkan nilai pesanan rata-rata (AOV) dan nilai seumur hidup pelanggan (LTV) .

Integrasi platform kami dengan API untuk eCommerce, perangkat lunak akuntansi, serta penyedia pembayaran dan gateway lainnya berjalan lancar. Ini mendukung kemampuan pembelian tanpa hambatan dan branding yang konsisten untuk semua ukuran bisnis, serta metode pembayaran dan saluran komunikasi yang dapat disesuaikan.

Kesimpulan

Semakin populernya solusi keuangan tertanam dalam perdagangan B2B mengubah cara bisnis mengelola transaksi keuangan.

Hal ini didorong oleh ekspektasi pelanggan terhadap kenyamanan dan efisiensi, yang dibawa dari domain B2C, dan inovasi oleh bisnis.

Pembiayaan tertanam B2B memerlukan pendekatan yang lebih bernuansa dibandingkan versi B2C. Ini perlu disesuaikan untuk memenuhi kebutuhan spesifik bisnis. Hal ini berlaku untuk semua aspeknya, termasuk:

- Solusi pembayaran yang lancar

- Opsi pembiayaan yang fleksibel seperti kredit perdagangan dan pembiayaan faktur

- Produk asuransi bisnis khusus

Perusahaan yang mengadopsi solusi ini dapat menyederhanakan proses mereka sendiri dan meningkatkan kepuasan dan loyalitas pelanggan.

Pergeseran ini sangat penting bagi bisnis yang ingin tetap kompetitif seiring dengan meningkatnya digitalisasi dan menjamurnya platform perangkat lunak baru.

Ketika tren ini terus berkembang, tidak diragukan lagi hal ini akan membuka peluang baru untuk pertumbuhan, efisiensi, dan inovasi di sektor B2B. Hal ini pada gilirannya akan memperkuat pembiayaan tertanam sebagai komponen kunci dalam transaksi bisnis di masa depan.