การเงินแบบฝัง B2B

เผยแพร่แล้ว: 2023-12-01การให้บริการทางการเงินแก่ลูกค้าแบบธุรกิจกับธุรกิจ (B2B) สามารถสร้างความแตกต่างอย่างมากต่อการเติบโตของบริษัท

การส่งมอบ อย่างราบรื่น และใน บริบทที่จำเป็น สามารถสร้างความแตกต่าง ที่ยิ่งใหญ่ ได้

นี่คือเหตุผลว่าทำไมในโลกของอีคอมเมิร์ซ B2B การเงินแบบฝังตัว จึงไม่ได้เป็นเพียงบริการเพิ่มมูลค่าสำหรับบริษัทส่วนใหญ่เท่านั้น ก็เป็นสิ่งจำเป็นเช่นกัน…

มาดูบริการทางการเงินแบบฝังตัวในตลาด B2B กันดีกว่า

การเงินแบบฝังตัวคืออะไร?

การเงินแบบฝังตัว หมายถึงการรวม (การฝัง) ของผลิตภัณฑ์และบริการทางการเงินต่างๆ เข้ากับกระบวนการของบริษัทที่ไม่ใช่ผู้ให้บริการทางการเงินผ่าน API (อินเทอร์เฟซการเขียนโปรแกรมแอปพลิเคชัน)

บริการทางการเงินเหล่านี้รวมถึงบริการทางธนาคาร (เช่น การเข้าถึงบัญชีกระแสรายวัน) การให้กู้ยืม การประกันภัย การลงทุน และอื่นๆ

ช่วยให้ธุรกิจต่างๆ สามารถจัดหาวิธีการต่างๆ ให้กับลูกค้าในการจัดหาเงินทุนในการซื้อได้อย่างสะดวก และจะจัดเตรียมไว้ในช่วงเวลาที่สำคัญ ณ จุดชำระเงิน ซึ่งสามารถลดการละทิ้งรถเข็นสำหรับธุรกิจได้อย่างมาก

ผู้ให้กู้ทางเลือกบุคคลที่สาม มักจะทำงานร่วมกับสถาบันการเงินแบบดั้งเดิมเพื่อให้บริการเหล่านี้ และ แพลตฟอร์มการจัดการการชำระเงิน ที่เชี่ยวชาญในการบูรณาการและการจัดการระบบการชำระเงินแบบ end-to-end สามารถช่วยบรรลุเป้าหมายนี้ได้

การชำระเงินแบบฝัง

การชำระเงินแบบฝัง เป็นระบบการชำระเงินแบบออนไลน์และออฟไลน์ที่ช่วยให้ลูกค้าเริ่มธุรกรรมในร้านค้า บนเว็บไซต์ หรือแอปได้อย่างราบรื่น

ในทางเทคนิคแล้วเป็นประเภทการเงินแบบฝังตัว – และเป็นประเภทที่ได้รับความนิยมมากที่สุดเช่นกัน อย่างไรก็ตาม มักมีการพูดคุยแยกจากตัวเลือกและโซลูชันทางการเงินแบบฝังตัวรูปแบบอื่นๆ

เนื่องจากค่อนข้างตรงไปตรงมาและเป็นที่ยอมรับอย่างกว้างขวาง เหมาะสำหรับทุกธุรกิจ บริการทางการเงินอื่นๆ มีความเฉพาะเจาะจงกับอุตสาหกรรมและบริษัทมากกว่า

เหตุใดการเงินแบบฝังตัวจึงมีความสำคัญสำหรับธุรกิจกับธุรกิจ (B2B)

การค้าแบบธุรกิจกับผู้บริโภค (B2C) นำบริการและโซลูชันทางการเงินแบบฝังมาใช้ตั้งแต่เนิ่นๆ

ในตอนแรกกระแสนี้ไม่ได้รับความนิยมในโลก B2B ท้ายที่สุดแล้ว มีความแตกต่างอย่างมีนัยสำคัญระหว่างวัฒนธรรมกระบวนการทางธุรกิจแบบ B2C และ B2B

แต่ลูกค้า B2B ก็คือลูกค้า B2C เช่นกัน พวกเขานำความคาดหวังของตนจากอดีตไปสู่โลกหลังมากขึ้นเรื่อยๆ

นี่ไม่ได้หมายความว่าโซลูชัน B2C แบบฝังสามารถนำไปใช้กับ B2C ได้โดยตรง ทางออกที่ดีที่สุดคือการค้นหาผลิตภัณฑ์และบริการทางการเงินที่ปรับให้เหมาะกับความต้องการเฉพาะของบริษัท

ความคล้ายคลึงกันระหว่างการเงินแบบฝัง B2C และ B2B

เช่นเดียวกับลูกค้า B2C ลูกค้า B2B ส่วนใหญ่คาดหวังความสะดวกสบาย มีตัวเลือกการชำระเงินและการเงินที่หลากหลาย และอีกมากมาย

ตัวอย่างเช่น การศึกษาด้านการชำระเงินของ TreviPay พบว่ากว่า 90% ของผู้มีอำนาจตัดสินใจทั่วโลกที่ได้รับการสำรวจคาดหวังว่าการมอบตัวเลือกการชำระเงินที่ดีขึ้นแก่ลูกค้า B2B จะ:

- ปรับปรุงความพึงพอใจของลูกค้า

- เร่งการทำธุรกรรม

- เพิ่มทรัพยากรภายใน

- เพิ่มความสำเร็จทางธุรกิจ

และในขณะที่ตลาดการเงินแบบฝังตัวของ B2C มีการเปลี่ยนแปลง B2B ก็เช่นกัน อย่างหลังเรียนรู้จากวิธีแรกไปพร้อมๆ กันในขณะที่พัฒนาโซลูชันเฉพาะสำหรับการเดินทางทางการเงินแบบฝังตัวของผู้ใช้

ความแตกต่างระหว่างการเงินแบบฝัง B2B และ B2C

โซลูชันการเงินแบบฝังตัวของ B2B มักจะต้องรองรับอุตสาหกรรม ขนาด หรือรูปแบบธุรกิจเฉพาะของผู้ใช้ พวกเขายังมีแนวโน้มที่จะเสี่ยงกับลูกค้าที่ต้องการสินเชื่อจำนวนมาก

ในทางตรงกันข้าม โซลูชัน B2C มักมีแนวโน้มที่จะมีขนาดเดียวเหมาะกับทุกรุ่นมากกว่า ผู้ขาย B2C สามารถจัดหาผลิตภัณฑ์และบริการในปริมาณที่ใกล้เคียงกับลูกค้าส่วนใหญ่ การมีลูกค้าจำนวนมากขึ้นทำให้พวกเขามีแนวโน้มที่จะได้รับผลกระทบจากการผิดนัดชำระหนี้ของลูกค้าแต่ละรายน้อยลง

ประเภทของการเงินแบบฝัง B2B

1. การชำระเงินแบบฝัง B2B

บูรณาการการชำระเงิน B2B เป็นสิ่งจำเป็นสำหรับทั้งช่องทางออนไลน์และออฟไลน์

การชำระเงินด้วยคลิกเดียว (หรือรูดบัตร) เมื่อชำระเงินมีส่วนสำคัญต่อการเดินทางของผู้ซื้อ B2B ที่ราบรื่น สิ่งนี้จะเพิ่มอัตราการเปลี่ยนใจเลื่อมใสและความภักดีของลูกค้า

ธุรกรรม B2B เกี่ยวข้องกับวิธีการที่แตกต่างกันกับธุรกรรม B2C และแตกต่างจากการชำระเงินแบบ B2C บริษัทจำเป็นต้องพิจารณาประเด็นต่างๆ เช่น การประมวลผลใบแจ้งหนี้และเงื่อนไขเครดิตสุทธิ

2. การจัดหาเงินทุน B2B (การให้ยืม)

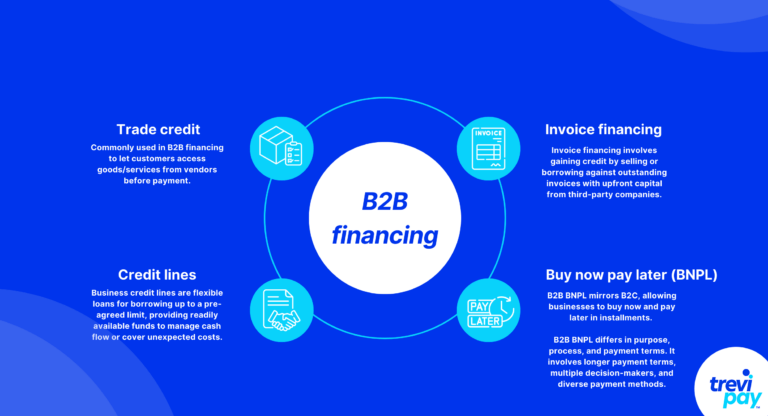

เครดิตการค้า

เครดิตการค้าเป็นที่นิยมและใช้กันอย่างแพร่หลายในการจัดหาเงินทุน B2B ช่วยให้ลูกค้าสามารถเข้าถึงผลิตภัณฑ์และบริการจากผู้ขายก่อนชำระเงินได้

เงื่อนไขการอนุมัติของซัพพลายเออร์และกำหนดการชำระเงินแตกต่างกันไปตามอุตสาหกรรมและลูกค้า อย่างไรก็ตาม ข้อกำหนดสุทธิ 30, 60 หรือ 90 วันถือเป็นเรื่องปกติ

แตกต่างจากสินเชื่อธนาคารมาตรฐาน เครดิตการค้าไม่จำเป็นต้องมีคนกลางเสมอไป แต่มีผู้เชี่ยวชาญจากภายนอกที่มีเทคโนโลยีและความรู้ขั้นสูงที่ให้บริการ white-label

วงเงินสินเชื่อ

วงเงินสินเชื่อ ในธุรกิจเป็นสินเชื่อที่ยืดหยุ่นสำหรับการกู้ยืมสินเชื่อในวงเงินที่ตกลงไว้ล่วงหน้า เป็นแหล่งเงินทุนที่พร้อมใช้งานอย่างรวดเร็วและมีประโยชน์ในการช่วยจัดการกระแสเงินสดหรือครอบคลุมต้นทุนที่ไม่คาดคิด

ต่างจากสินเชื่อการค้า วงเงินเครดิตไม่ได้เชื่อมโยงกับธุรกรรมหรือสินค้าเฉพาะเจาะจง

การจัดหาเงินทุนตามใบแจ้งหนี้

การจัดหาเงินทุนตามใบแจ้งหนี้หมายถึงการขายหรือการกู้ยืมกับใบแจ้งหนี้คงค้างเพื่อเข้าถึงเครดิต บริษัทจัดไฟแนนซ์ตามใบแจ้งหนี้บุคคลที่สามเปิดใช้งานสิ่งนี้ได้โดยการจัดเตรียมเงินทุนล่วงหน้า

การจัดหาเงินทุนตามใบแจ้งหนี้มีสองรูปแบบหลัก:

- ส่วนลดตามใบแจ้งหนี้: ธุรกิจที่ใช้ใบแจ้งหนี้ที่ยังไม่ได้ชำระเป็นหลักประกันหรือประเภทหรือเงินฝากเพื่อรับเงินกู้ ช่วยให้พวกเขาเข้าถึงมูลค่าส่วนใหญ่ของใบแจ้งหนี้ได้อย่างรวดเร็ว

- การแยกตัวประกอบใบแจ้งหนี้: ธุรกิจขายใบแจ้งหนี้คงค้างให้กับผู้ให้บริการบุคคลที่สาม (ปัจจัย) ปัจจัยจะชำระธุรกิจส่วนใหญ่ตามมูลค่าของใบแจ้งหนี้ล่วงหน้า (หักค่าบริการ) จากนั้นจะรวบรวมใบแจ้งหนี้โดยตรงจากลูกค้าของธุรกิจ ณ วันที่ชำระเงินที่ตกลงกัน

มีความแตกต่างหลายประการระหว่างการจัดหาเงินทุนตามใบแจ้งหนี้ทั้งสองประเภทนี้ รวมถึงโครงสร้างค่าธรรมเนียม จำนวนใบแจ้งหนี้ที่พร้อมใช้งาน การเรียกเก็บเงิน และอื่นๆ และแต่ละคนก็เข้ามา

ซื้อเลยจ่ายทีหลัง (BNPL)

BNPL ในบริบท B2B เป็นแนวคิดพื้นฐานเดียวกันที่ขับเคลื่อนด้วยหลักการที่แตกต่างกันไปจากเวอร์ชัน B2C

กล่าวอีกนัยหนึ่ง ระบบพื้นฐานก็เหมือนกัน: ธุรกิจซื้อของตอนนี้แล้วจ่ายคืนในภายหลังแบบผ่อนชำระปลอดดอกเบี้ย พวกเขายังแบ่งปันพื้นฐานเทคโนโลยีหลักเดียวกัน เช่น ระบบ ณ จุดขาย (POS) และเกตเวย์ออนไลน์

อย่างไรก็ตาม วัตถุประสงค์ กระบวนการ และเงื่อนไขการชำระเงินแตกต่างกัน ตัวอย่างเช่น มักจะจำเป็นต้องกำหนดเงื่อนไขการชำระเงินที่ยาวนานขึ้นในการชำระเงินแบบ B2B และเกี่ยวข้องกับผู้มีอำนาจตัดสินใจและวิธีการชำระเงินที่หลากหลายมากขึ้น

3. ประกันภัย B2B

ธุรกรรม B2B มักจะมีความเสี่ยงเนื่องจากมีการชำระเงินจำนวนมากที่เกี่ยวข้องและผลที่ตามมาของการสูญเสีย และโอกาสขาดทุนมักจะสูงเนื่องมาจากปัจจัยต่างๆ เช่น:

- โลจิสติกส์และห่วงโซ่อุปทานที่ยาวและซับซ้อน

- ข้อกำหนดด้านกฎระเบียบและการเปลี่ยนแปลง

- ผลิตภัณฑ์หรือบริการที่ปรับแต่งตามความต้องการ (เช่น ผลิตภัณฑ์ที่มีโอกาสสูงที่จะไม่เป็นไปตามความคาดหวังของลูกค้า)

ทำให้ การประกันภัยแบบพิเศษเสนอ มาตรการป้องกันที่จำเป็นสำหรับซัพพลายเออร์และลูกค้า B2B จำนวนมาก

โซลูชันทางการเงินแบบฝัง B2B ของ TreviPay

แพลตฟอร์มการชำระเงิน B2B ของ TreviPay เน้นความสามารถในการขยายขนาด ช่วยให้ผู้ซื้อทางธุรกิจสามารถเลือกการออกใบแจ้งหนี้เมื่อชำระเงินผ่านช่องทางการขายที่หลากหลาย

นอกจากนี้ยังทำให้กระบวนการสั่งซื้อเป็นเงินสดง่ายขึ้นสำหรับลูกค้า B2B โดยการผสานรวมการควบคุมการซื้อและนำเสนอเครดิตทางการค้าและเงื่อนไขสุทธิ ซึ่งสามารถ เพิ่มมูลค่าการสั่งซื้อเฉลี่ย (AOV) และ มูลค่าตลอดอายุการใช้งานของลูกค้า (LTV)

การบูรณาการแพลตฟอร์มของเรากับ API สำหรับอีคอมเมิร์ซ ซอฟต์แวร์การบัญชี และผู้ให้บริการการชำระเงินและเกตเวย์อื่นๆ นั้นราบรื่น รองรับความสามารถในการจัดซื้อที่ราบรื่นและการสร้างแบรนด์ที่สอดคล้องกันสำหรับทุกขนาดธุรกิจ รวมถึงวิธีการชำระเงินและช่องทางการสื่อสารที่ปรับแต่งได้

บทสรุป

ความนิยมที่เพิ่มขึ้นของโซลูชันทางการเงินแบบฝังในการค้าแบบ B2B กำลังเปลี่ยนแปลงวิธีที่ธุรกิจจัดการธุรกรรมทางการเงิน

ขับเคลื่อนด้วยความคาดหวังจากลูกค้าในเรื่องความสะดวกสบายและมีประสิทธิภาพ ซึ่งนำมาจากโดเมน B2C และนวัตกรรมจากธุรกิจ

การเงินแบบฝังตัวของ B2B ต้องการแนวทางที่เหมาะสมมากกว่าเวอร์ชัน B2C จำเป็นต้องปรับแต่งให้ตรงกับความต้องการเฉพาะของธุรกิจ สิ่งนี้ใช้ได้กับทุกด้าน รวมถึง:

- โซลูชั่นการชำระเงินที่ไร้รอยต่อ

- ตัวเลือกทางการเงินที่ยืดหยุ่น เช่น เครดิตการค้าและการจัดหาเงินทุนตามใบแจ้งหนี้

- ผลิตภัณฑ์ประกันภัยธุรกิจเฉพาะทาง

บริษัทที่ใช้โซลูชันเหล่านี้สามารถลดความซับซ้อนของกระบวนการของตนเองและเพิ่มความพึงพอใจและความภักดีของลูกค้าได้

การเปลี่ยนแปลงนี้มีความสำคัญสำหรับธุรกิจที่ต้องการรักษาความสามารถในการแข่งขัน เนื่องจากการเปลี่ยนแปลงทางดิจิทัลที่เพิ่มขึ้นและแพลตฟอร์มซอฟต์แวร์ใหม่ๆ แพร่หลายมากขึ้น

เนื่องจากแนวโน้มนี้ยังคงพัฒนาอย่างต่อเนื่อง ย่อมจะปลดล็อกโอกาสใหม่ๆ สำหรับการเติบโต ประสิทธิภาพ และนวัตกรรมในภาค B2B อย่างไม่ต้องสงสัย สิ่งนี้จะช่วยเสริมความแข็งแกร่งให้กับการเงินแบบฝังตัวซึ่งเป็นองค์ประกอบสำคัญในการทำธุรกรรมทางธุรกิจในอนาคต